Accepter un crédit est-il vraiment devenu si compliqué ?

Crédit consommation / Prêt immobilier : un situation différente

Si les difficultés rencontrées par le marché du crédit immobilier semblent se réduire considérablement depuis quelques mois, ce n’est pas encore le cas sur celui du crédit à la consommation.

Prêt immobilier : la reprise

Depuis deux ans, la plupart des prêts immobiliers étaient refusés car les banques n’arrivaient pas à obtenir une marge suffisante (toujours discutable évidemment) à cause des taux de refinancement trop chers. Pour faire simple, le prix de la matière première (l’argent disponible sur les marchés financiers) était trop haut par rapport au taux maximum (taux usure fixé par la Banque de France) que les banques pouvaient appliquer aux clients. Depuis la baisse des taux de la BCE, la situation est redevenue à la « normale ».

Ce blocage du marché du crédit immobilier n’était donc pas tant la résultante d’une problème lié à la situation des banques mais un problème de blocage/prix du marché de l’argent.

Crédit consommation : des refus au plus haut mais…

Et ce sont les nouveaux clients qui en ont subi les conséquences. En effet, pendant toute l’année 2024, les taux d’acceptation ont été beaucoup plus bas qu’avant. Sans parler des demandes de crédit accepté puis refusé après étude des justificatifs. Mais la situation semble s’améliorer et il sera probablement beaucoup plus simple d’obtenir un crédit consommation en 2025.

Comment prévoir les impayés de crédit ?

C’est le métier principal des organismes de crédit. Savoir à qui ils peuvent prêter de l’argent avec l’assurance d’être remboursé. Malheureusement, il semble de plus en plus compliqué de le prévoir. Ou alors, ont-ils été trop tolérants dans les années 2020 ? Car aujourd’hui le problème est surtout lié aux remboursements des crédits accordées les années précédentes.

Pourquoi les clients ne remboursent ils plus leurs prêts ?

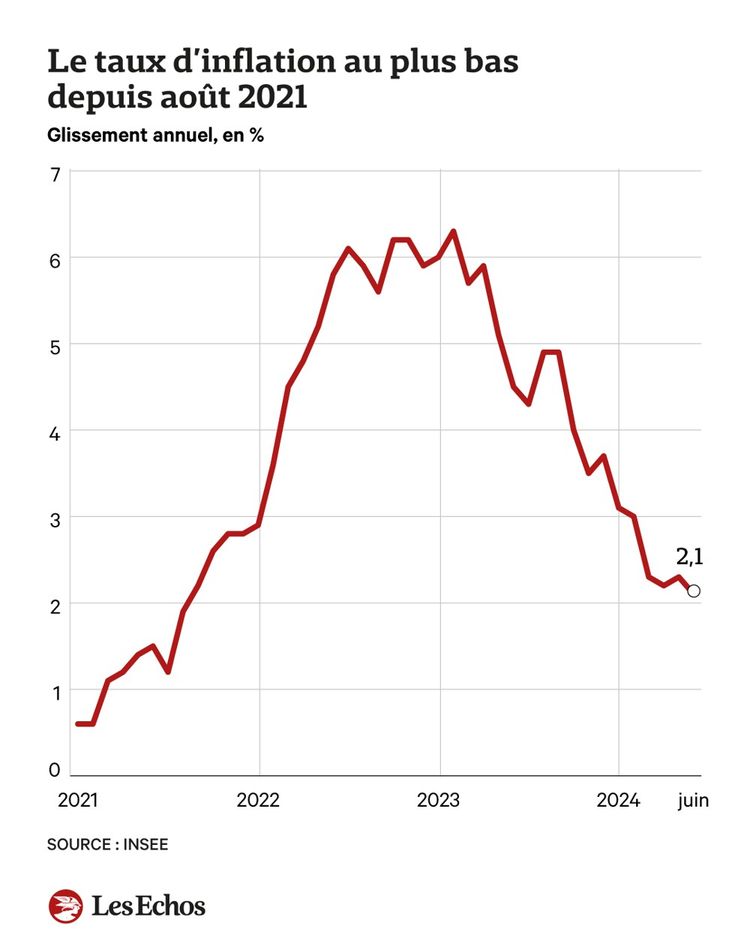

Ce qui est sûr, c’est qu’on a eu un retour de l’inflation de manière très importante ces dernières années. Entre le prix de l’alimentation et le prix de l’énergie, la pression sur le budget des ménages n’a jamais été aussi forte ces 20 dernières années. Et pour les foyers aux revenus les plus faibles, il a bien fallu faire des arbitrages entre chauffer, manger ou rembourser le crédit. Et le choix s’est naturellement tourné vers l’essentiel.

La situation n’était-elle pas prévisible ?

A la décharge des organismes de crédit et des banques, il était très compliqué d’anticiper ce qui allait se passer. Car si on revient en 2020 et 2021, après une époque Covid chaotique et marquée par une baisse de la consommation et donc du crédit, tout le monde a eu « envie de rouvrir les vannes ». C’est donc en toute logique que sur 2021 – 2022, le crédit à la consommation a connu un rebond comme la plupart des secteurs. Sans que ce soit non plus un moment ou le crédit a été accordé facilement. Et là dessus est arrivée la guerre en Ukraine et toutes ses conséquences dont l’inflation et des difficultés de remboursement pour certains ménages.

Est-ce si grave ?

Absolument pas. Même si le risque peut mettre les organismes de crédit en grand danger, la réalité c’est que si on se donne assez de temps, la très grande majorité des clients remboursent leurs crédits. Là il n’est pas question de fraude mais bien de clients qui sont en incapacité de rembourser leur prêt pendant un moment. Il peut certes être long mais généralement les dettes sont remboursées.

La question n’est donc pas temps de regarder le taux d’impayé sur un instantané mais bien la capacité à recouvrer une dette dans le temps. Évidemment la réglementation ne facilite pas toujours la tâche mais on peut compter sur les banquiers pour bien expliquer les choses au législateur. Par contre, cela impose aux organismes de crédit et à leurs dirigeants de travailler sur un temps longs. Et la bonne question est dons peut être tout simplement là.

Rédigé par Julien Lecron - Publié le 19/12/2024