Crédit refusé à la Banque Postale : raisons et solutions

Voir son crédit refusé par la Banque Postale ou par tout autre banque peut être angoissant. Surtout en cas d’incompréhension. Pour le crédit à la consommation et l’immobilier, nous explorons dans cet article les raisons de ces refus et les solutions pour rebondir.

Voir son crédit refusé par la Banque Postale ou par tout autre banque peut être angoissant. Surtout en cas d’incompréhension. Pour le crédit à la consommation et l’immobilier, nous explorons dans cet article les raisons de ces refus et les solutions pour rebondir.

📌 Refus de crédit Banque Postale : notre synthèse

- 👉 La Banque Postale n’est pas tenue par la loi de motiver son refus.

- 👉 Les raisons peuvent être nombreuses : taux d’endettement trop important, reste à vivre insuffisant, profil jugé trop risqué…

S’il est désagréable que le crédit soit refusé par la Banque Postale, il ne faut pas se décourager. Sauf dans certaines situations rédhibitoires (interdit bancaire, mineur, résident étranger), on finit généralement par obtenir son crédit en réajustant sa demande ou en sollicitant plusieurs organismes.

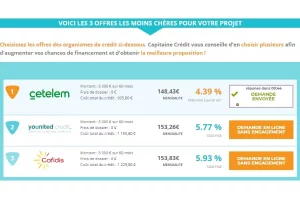

Chez Capitaine Crédit, vous pouvez envoyer votre demande à plusieurs endroits en ne remplissant qu’un seul formulaire. 👇

📑 SOMMAIRE

- Les raisons des refus de crédit à la Banque Postale

- Crédit refusé par la Banque Postale : comment rebondir ?

💬 Les raisons des refus de crédit à la Banque Postale

Le prêt sans refus n’existe pas, malheureusement. Et la Banque Postale, comme n’importe quelle banque, n’est pas obligée d’expliquer ses raisons. La loi ne l’y contraint pas. Pour le consommateur, cette situation peut être particulièrement difficile à vivre. Sans motif, on ne sait pas forcément comment réagir pour améliorer son dossier et obtenir son crédit.

Petit tour d’horizon des principales raisons pouvant entraîner un crédit refusé par la Banque Postale.

➡️ Les raisons rédhibitoires

Une inscription au Fichier des Incidents de remboursement des Crédits aux Particuliers (FICP) peut expliquer le refus de crédit de la Banque Postale. Dans ce cas, personne n’accordera le prêt avant que la situation soit régularisée.

Les mineurs ou les personnes qui ne résident pas en France vont également être systématiquement écartés.

➡️ Une situation jugée instable ou à risque

Le crédit peut être refusé par la Banque Postale à cause de la situation (personnelle ou professionnelle) de l’emprunteur. Le prêteur doit être rassuré sur la capacité de l’emprunteur à rembourser son crédit. Si un doute subsiste, le crédit sera refusé.

Il faut donc montrer patte blanche et justifier d’une situation professionnelle stable et de revenus réguliers. Les organismes et banques préfèreront :

- Les CDI : on considère que l’emprunteur a une situation professionnelle stable. On peut toutefois emprunter en CDD, notamment si celui-ci se termine après la fin du crédit. Dans le cas contraire, l’emprunteur aura du mal à convaincre la banque de s’engager.

- Les revenus réguliers : salaires, pensions de retraite, etc.

- Les emprunts à deux : un crédit avec un co-emprunteur est plutôt bien reçu, on augmente généralement ses chances d’être accepté.

- Les plus de 30 ans : l’âge est également pris en compte. Les jeunes peuvent être défavorisés au moment de faire une demande de crédit.

Chaque candidat au crédit reçoit un score, en fonction des données renseignées lors de sa demande. Plus le score est élevé, plus il a de chances d’obtenir une réponse positive. En cas de refus de la Banque Postale, il est probable que ce score ait été trop bas. Même principe lors d’un refus Oney.

📢 Un conjoncture difficile

La conjoncture peut rendre l’accès au crédit plus difficile et avoir un impact sur les taux d’acceptation. En 2023, on constate une baisse généralisée de l’acceptation sur les crédits supérieurs à 5 000€. Une situation en grande partie expliquée par l’inflation et la hausse des taux de refinancement de la Banque Centrale Européenne. Les taux qu’obtiennent les banques sont plus élevés et ils sont répercutés aux clients dans la limite de l’usure.

Pour conserver leurs marges, les banques vont chercher à diminuer les impayés en resserrant leurs critères. En d’autres termes, un profil qui aurait obtenu un accord en 2020 peut très bien recevoir une réponse négative en 2023.

➡️ Taux d’endettement et reste à vivre

Face à un crédit refusé par la Banque Postale, il faut également s’interroger sur son taux d’endettement et son reste à vivre.

Une personne qui a déjà trop de crédits en cours peut être déjà trop endettée au regard de ses revenus. Il existe un seuil de 35% d’endettement au-delà duquel il est très difficile d’obtenir un prêt. En immobilier, les banques le respectent scrupuleusement.

Pour le crédit à la consommation, on peut parfois aller un peu au-delà, notamment si le reste à vivre est important. Néanmoins, trop de crédits est souvent un motif de refus.

🔗 A lire aussi : le prêt express, comment et pour qui ?

Crédit refusé par la Banque Postale : comment rebondir ?

⚡ Faire d’autres demandes

Les organismes et les banques n’ont pas tous les mêmes critères. De plus, les banques sont plus réticentes lorsqu’il s’agit d’un crédit à la consommation. Il peut donc être intéressant de se tourner vers les organismes de crédit en ligne (Sofinco, Cetelem, Cofidis…). En déposant le dossier à plusieurs endroits, on multiplie ses chances de succès.

Sur notre comparateur, nous apportons une réponse de principe immédiate de la part de l’organisme proposant le meilleur taux du moment. Nous permettons également à nos clients (en ne remplissant qu’un seul formulaire) de soumettre le dossier à plusieurs organismes. On sait ainsi immédiatement si le dossier a une chance d’être financé.

Pour l’immobilier, il peut également être intéressant de s’adresser à un courtier.

⚡ Ajuster son projet

Après un crédit refusé par la Banque Postale et par plusieurs établissements financiers, il est parfois nécessaire d’ajuster son projet. Certaines modifications sont susceptibles de changer la donne.

Quelques astuces à tenter 👇

- ✔️ Allonger la durée du crédit : sur une durée plus longue, les mensualités sont plus faibles. Le crédit, même s’il coûte plus cher, pèse moins sur le quotidien du ménage.

- ✔️ Raccourcir la durée du crédit : à l’inverse, il peut être intéressant d’effectuer une simulation de crédit sur une durée plus courte. Avec un prêt rapide, l’organisme prend moins de risque. Cette stratégie peut être payante, notamment pour les personnes qui sont en CDD. En remboursant avant la fin du contrat, il est plus facile d’être accepté.

- ✔️ Emprunter un montant moins important : une somme plus modeste peut faire la différence, si le besoin le permet.

- ✔️ Opter pour le crédit renouvelable : ce crédit accepté plus facilement est une solution intéressante pour les prêts inférieurs à 6 000€.

⚡ Envisager le rachat de crédits

Les consommateurs qui ont un taux d’endettement trop élevé peuvent procéder à un rachat de crédits.

Avec cette solution, tous les crédits en cours sont regroupés en une seule mensualité. La dette est alors remboursée sur une durée plus longue, de manière à ce que le consommateur puisse respirer à nouveau et, parfois, emprunter une somme complémentaire.

Attention, le rachat de crédits n’est pas une renégociation. Il engendre une hausse du coût total du crédit.

► Trouver une solution de rachat de crédits

Rédigé par Noemie Verbaere - Publié le 02/10/2023