Crédit refusé par la Caisse d’Épargne : comment réagir ?

Lorsqu’on a un projet en tête, voir sa demande de crédit refusé par la Caisse d’Épargne ou par tout autre établissement n’est jamais un moment agréable. Il faut toutefois relever la tête et comprendre les raisons de ce refus. En outre, s’adresser aux spécialistes du crédit à la consommation en ligne est souvent une solution payante.

Lorsqu’on a un projet en tête, voir sa demande de crédit refusé par la Caisse d’Épargne ou par tout autre établissement n’est jamais un moment agréable. Il faut toutefois relever la tête et comprendre les raisons de ce refus. En outre, s’adresser aux spécialistes du crédit à la consommation en ligne est souvent une solution payante.

📰 2023 : une année difficile pour le crédit

Si un crédit refusé par la Caisse d’Épargne, ou par une autre banque peut interroger, il ne faut pas négliger le contexte particulier de l’année 2023, qui rend les établissements prêteurs plus méfiants. Ces derniers sont confrontés à une hausse progressive de leurs coûts. En effet, la BCE, qui prête préalablement l’argent aux banques, a augmenté ses taux directeurs. Il est donc bien plus compliqué pour les prêteurs de dégager des marges. Cela se répercute naturellement sur le marché du crédit : hausse des taux, méfiance accrue, refus plus nombreux etc.

Cependant, chaque organisme prêteur dispose de ses propres critères de sélection. Si la Caisse d’Épargne a refusé votre demande de crédit à la consommation, cela ne signifie pas que les autres établissements vont également la rejeter.

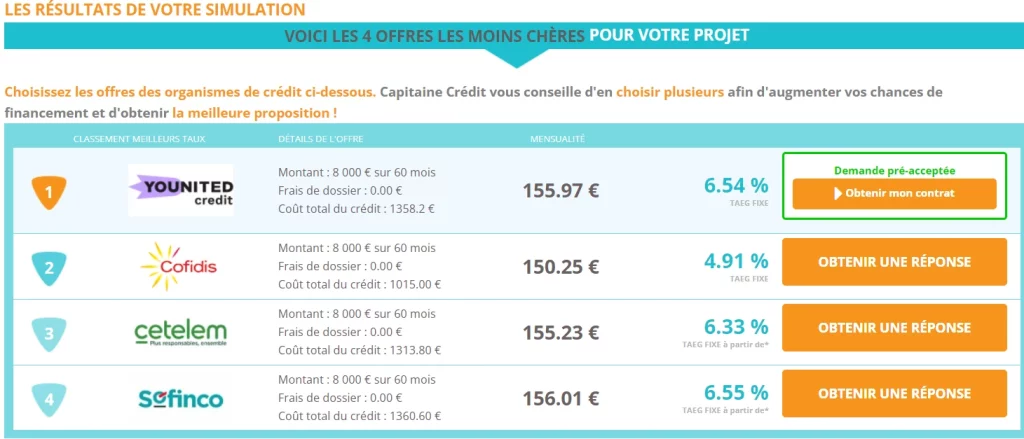

Cette situation renforce tout l’intérêt de notre comparateur : remplir un court formulaire, en plus d’apporter un classement personnalisé des meilleurs taux en fonction des renseignements indiqués, il permet également de multiplier les demandes de crédit auprès des grands noms du crédit à la consommation. 👇

🚫 Quelles sont les raisons d’un crédit refusé par la Caisse d’Épargne ?

Voir sa demande de crédit refusée, que ce soit par la Caisse d’Épargne ou par toute autre banque, est toujours un coup dur. Même si, comme nous l’avons vu, la conjoncture économique de 2023 n’est pas favorable, d’autres raisons peuvent expliquer un rejet de crédit. Regardons lesquelles.

👉 Un taux d’endettement trop élevé

Lorsqu’une personne demande un crédit, le prêteur a l’obligation de vérifier si elle est en mesure de rembourser le prêt. Cela vise à protéger le consommateur contre le risque de surendettement, tout en prenant en compte les intérêts de la banque pour éviter les impayés.

Pour évaluer cela, la banque examine le taux d’endettement du demandeur. Ce calcul consiste à comparer le montant des crédits en cours avec les revenus de l’emprunteur (tels que les salaires et autres sources de revenus). Si le taux d’endettement est déjà élevé, il est possible que la Caisse d’Épargne refuse le crédit.

Comment diminuer son taux d’endettement ?

Comment diminuer son taux d’endettement ?

Plusieurs moyens sont disponibles pour réduire son taux d’endettement :

- rembourser ses prêts actuels ;

- augmenter ses revenus, et donc son reste à vivre ;

- avoir recours au rachat de crédits, pour regrouper plusieurs emprunts en un seul.

👉 Un profil désavantagé

Lors d’une demande de crédit, plusieurs facteurs entrent en jeu et peuvent influencer positivement ou non le dossier de l’emprunteur auprès de la Caisse d’Épargne.

L’âge de l’emprunteur

Plus un emprunteur est jeune, plus il a de chance de voir son crédit refusé. Cela s’applique notamment pour les personnes de moins de 30 ans. Á contrario, un client trop âgé ne sera pas non plus en situation avantageuse face à la banque.

>>>Pour en savoir plus, consultez notre article sur le crédit senior

► Trouver le meilleur taux pour son projet

Sa situation familiale

Que ce soit pour le crédit Caisse d’Épargne ou auprès de tout autre organisme prêteur, le statut conjugal de l’emprunteur a de l’importance. En effet, il est statistiquement prouvé qu’une demande de crédit avec co-emprunteur a plus de chances d’être acceptée qu’une demande par un célibataire.

Le contrat de travail de l’emprunteur

Enfin, il est fort probable que la Caisse d’Épargne examine la situation financière du client. Le crédit en CDI est l’option privilégiée par le prêteur, car associée à une image positive et stable. Cela ne veut pas dire qu’il est impossible de souscrire un crédit en tant qu’intérimaire ou détenteur d’un CDD, mais cela ne constitue pas un avantage dans le dossier de l’emprunteur.

👉 Un fichage à la Banque de France

Le crédit refusé à la Caisse d’Épargne peut aussi simplement s’expliquer par un fichage bancaire. En cas d’interdit bancaire ou d’inscription au Fichier des incidents de remboursement des crédits aux particuliers (FICP), le crédit n’aura aucune chance d’être accordé. Dans cette situation, la seule solution est d’attendre la régulation de sa condition. Cela peut prendre en général 5 à 7 ans, mais il est possible d’être désinscrit de manière anticipée s’il n’y a pas d’autres incidents de paiement.

👉 Le lien difficile entre les banques et le crédit à la consommation

👉 Le lien difficile entre les banques et le crédit à la consommation

Historiquement, les banques ont toujours préféré se concentrer sur des crédits avec des montants élevés. Et notamment sur le prêt immobilier. C’est pour cette raison que les grands groupes bancaires ont créé des spécialistes du crédit à la consommation. Sofinco appartient au Crédit Agricole et Cetelem à la BNP Paribas par exemple.

C’est pourquoi la Caisse d’Épargne, comme les autres banques, est plus frileuse lorsqu’il s’agit d’accorder un prêt à la consommation. L’établissement réserve généralement ce type de prêt uniquement à ses meilleurs clients, dont il est convaincu de leur solvabilité.

Ainsi, en cas de demande de prêt refusée par la Caisse d’Épargne, nous recommandons au consommateur de se diriger vers un organisme spécialisé du crédit à la consommation. En plus de proposer des taux souvent plus attractifs, ils sont plus aptes à accepter une demande de crédit.

💸 S’adresser aux spécialistes du crédit en ligne : une solution souvent payante

Un crédit refusé par la Caisse d’Épargne est toujours une déception. Ce n’est pas pour autant qu’il faut perdre espoir. Comme dit précédemment, se diriger vers un organisme de crédit en ligne permet parfois de bénéficier d’une demande de prêt acceptée.

La meilleure solution est généralement de s’adresser à plusieurs organismes de crédit. Contrairement à une banque, qui ne prend en considération que ses clients, un spécialiste analyse les demandes de chacun. De plus, voir sa demande de crédit refusée chez un organisme ne signifie pas qu’elle le sera refusée automatiquement chez un autre. Tous ces acteurs disposent de critères différents.

🔎 Multiplier les demandes avec notre comparateur

Le moyen le plus facile afin de réaliser sa demande auprès de plusieurs établissements est d’effectuer une simulation de crédit via notre comparateur. Réaliser une comparaison prend 5 minutes. Il suffit de renseigner les détails de son projet et de remplir un court questionnaire en ligne. Les meilleurs taux proposés par les organismes de crédit apparaissent alors.

Ensuite, nous envoyons une demande automatique au premier organisme de crédit. La réponse de principe est immédiate. En cas de crédit accepté, le client recevra un courriel avec les pièces justificatives à fournir. Si la demande est refusée, il est totalement possible en un clic de faire une nouvelle demande de prêt à l’organisme suivant.

🏠 Cas particulier : refus de crédit immobilier par la Caisse d’Épargne

Si votre demande de crédit immobilier a été refusée par la Caisse d’Épargne, voici nos préconisations :

- Se diriger vers la concurrence : Dans le cas d’un projet immobilier, toutes les banques écouteront et étudieront le dossier du futur acquéreur. Il est donc cette fois totalement possible d’aller interroger une multitude de banques. Ces dernières ont des critères d’acceptation qui leur sont propres.

- Contacter un courtier : Un courtier peut utiliser son carnet d’adresses afin de trouver un prêt immobilier qui convient à l’emprunteur et aux banques. Cela peut être une solution intéressante en cas de crédit refusé partout.

- Redéfinir les limites de son projet : Enfin, et peut-être la solution la plus simple si l’emprunteur souhaite rester chez la Caisse d’Épargne : revoir son objectif. Il est possible que le futur acquéreur ne dispose pas des revenus nécessaires pour satisfaire sa demande initiale. Dans ce cas, emprunter sur une durée un peu plus longue, revoir le montant du prêt à la baisse ou augmenter le montant de son apport sont des pistes envisageables, si cela est possible.

► Réaliser une demande de crédit en ligne

Rédigé par Noémie Verbaere - Publié le 13/07/2023

Comment diminuer son taux d’endettement ?

Comment diminuer son taux d’endettement ? 👉 Le lien difficile entre les banques et le crédit à la consommation

👉 Le lien difficile entre les banques et le crédit à la consommation